Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Тема 1. Деньги и денежное обращение

|

|

1.1. Виды и функции денег.

1.2. Денежная масса и механизм ее формирования.

1.3. Денежное обращение.

1.1. Виды и функции денег

Деньги – универсальный инструмент, который, согласно общественному соглашению, выполняет денежные функции.

Основная задача денег – снижение трансакционных издержек, то есть затрат, возникающих в связи с заключением контрактов. Бартерный обмен сопряжен с трансакционными издержками трех видов:

· издержки, связанные с поиском контрагента со взаимно совпадающими потребностями;

· издержки, связанные с учетом большого количества пропорций натурального обмена;

· издержки, связанные с синхронностью обмена.

Поскольку существует три основных вида трансакционных издержек, их снижение возлагает на деньги три различные функции:

· средства обращения;

· меры стоимости;

· средства сбережения.

В качестве средства обращения (средства обмена) деньги используется для оплаты товаров и услуг. Что обеспечивает снижение первого вида издержек, так как с появлением денег отпадает необходимость поиска контрагента со взаимно совпадающими потребностями. Вместо этого производитель любого блага продает его за деньги, поскольку уверен, что производители всех других благ примут эти деньги в качестве платы за свой товар.

В качестве универсальной меры стоимости деньги являются единице измерения стоимости (ценности) всех товаров и услуг. Для того, чтобы сделать разные блага соизмеримыми, из всей массы товаров выделяется один товар, стоимость которого принимается за единицу, и ценность всех остальных товаров измеряется в этих единицах. Этот товар и есть деньги в функции счетной единицы. Появление такой счетной единицы значительно снижает второй вид трансакционных издержек, поскольку вместо огромного количества относительных цен каждый товар получает одну-единственную денежную цену.

В качестве средства сбережения деньги после продажи произведенного товара долго сохраняют покупательную способность полученного дохода. Деньги как средство сбережения позволяют экономическому субъекту разнести во времени продажу изготовленного им блага и покупку взамен него других благ. При этом снижаются трансакционные издержки третьего вида.

Способность выполнять приведенные функции и отличает деньги от всех других благ.

В наиболее общем виде деньги принято разделять на наличные и кредитные (рис. 1.1).

Рисунок 1.1 – Разновидности денег

Товарные деньги – деньги, имеющие внутреннюю стоимость, то есть номинальная стоимость которых совпадает со стоимостью товара, который выполняет функцию денег. К ним относятся как товары, выполнявшие в разных странах и в разные времена роль денег (рабы, скот, зерно, украшения, соль), так и полноценные металлические деньги (золотые, серебряные и медные монеты).

По мере развития денежных отношений драгоценные металлы вытесняли другие виды товарных денег, это связано с тем, что драгоценные металлы отличаются:

· редкостью;

· портативностью;

· делимостью (ценность драгоценных металлов возрастает пропорционально весу, и они легко делятся на части);

· соединимостью (мелкие куски могут быть сплавлены в крупный без утраты ценности).

Довольно долго драгоценные металлы применялись в качестве денег либо просто в форме слитков, либо в виде фигурок. Цены товаров тоже номинировались в весовых единицах. Но постепенно для стандартизации обращения и лучшей узнаваемости деньги стали путем отлива или чеканки превращать в монеты – куски металла определенной формы, на которых указывалась информация об их достоинстве и эмитенте. Первоначально золотые и серебряные монеты были полноценными, т.е. изготовлялись целиком из драгоценных металлов. Такая ситуация сохранялась в Европе течение всего периода феодальной раздробленности, когда каждый феодал имел право чеканить собственную монету и получать доход, называемый соответственно сеньоражем. Сеньораж – это доход от изготовления денег, равный номинальной стоимости созданных денег за вычетом издержек производства и транспортировки.

Хождение в одной стране большого количества монет способствовало сохранению их полноценности. Со становлением единой централизованной власти право чеканки монеты закреплялось за одним (королевским) монетным двором. Отсутствие альтернативных платежных средств давало возможность беспрепятственно добавлять к драгоценным металлам дешевые сплавы (лигатуру) без изменения номинальной стоимости монеты. Из того же количества драгоценных металлов получалось больше денег, и сеньораж значительно возрастал.

Такие деньги уже не были полноценными, и потому рассчитывать на то, что продавцы будут добровольно принимать их в уплату за товары и услуги не приходилось. Поэтому неполноценные деньги внедряются в обращение принудительно, благодаря чему получают название декретных или представительных.

Со временем товарные деньги эволюционировали в представительные. Представительные деньги – это символ базового денежного товара или свидетельство обладания им (бумажные деньги и монеты из недрагоценных металлов), они могут быть обменены на базовый товар. Представительные деньги отличаются от товарных, роль которых играл сам денежный товар.

Первоначально бумажные деньги были разменны на драгоценные металлы в фиксированной пропорции, то есть любой держатель бумажных денег мог по первому требованию обменять свои деньги на золото в отделениях выпустившего их банка. Такая денежная система называется металлическим стандартом. Существовали золотой, серебряный и биметаллический (смешанный, золотой и серебряный) стандарты.

Металлический стандарт господствовал в системе наличного денежного обращения вплоть до Первой мировой войны. В этот период рост государственных расходов, лишил большинство воюющих стран возможности поддерживать золотое обеспечение своих валют. Поэтому к 1914 г. все страны кроме США (где это произошло в 1933 г.) отказались от размена бумажных денег на золото внутри страны. Однако золотой стандарт еще сохранялся в международных расчетах и обеспечивал стабильность основных мировых валют, что способствовало развитию внешнеэкономических отношений.

Вторая мировая война снова подорвала систему валютных курсов и способствовала перераспределению мирового золотого запаса. В конце войны стало понятно, что для оживления международной торговли и капиталооборота было необходимо воссоздать надежную валютную систему. С этой целью в 1944 г., в городе Бреттон-Вудсе была проведена международная конференция. На этой конференции было решено сделать единственной разменной на золото валютой доллар США. Золотой паритет доллара был установлен на уровне 35 долларов одну тройскую унцию (31, 2 г.) золота. Все остальные страны получали доступ к золоту только через обмен своей валюты на доллары, и потому обязаны были поддерживать фиксированный обменный курс по отношению к доллару.

В 1973 г. золотое обеспечение доллара было отменено. Современные наличные деньги не имеют никакого золотого покрытия, и их «обеспечением» служат те товары и услуги, которые можно купить на деньги, то есть стоимость денег сегодня определяется их покупательной способностью.

Исторически сложились три основных вида кредитных денег: вексель, банкнота и банковский вклад.

Вексель – это письменное долговое обязательство, в котором указана величина взятой взаймы суммы и сроки ее уплаты должником. Вексельное обязательство обладает тремя особенностями: абстрактностью, бесспорностью и обращаемостью. Абстрактность векселя означает, что в нем не указываются причины, вызвавшие его появление. Бесспорность свидетельствует о том, что получение денег с должника, подписавшего вексель, может происходить в принудительном, юридическом порядке, если к назначенному сроку он не выплатит указанную в векселе сумму. Обращаемость векселя позволяет передать его другому лицу, передача векселя оформляется передаточной подписью – индоссаментом. В этом случае лицо, подписавшее вексель, передает третьему лицу свое право получения долга с векселедателя.

Вексель может выполнить функцию денег, если кто-то согласится принять его в уплату за товар или услугу. Широкого распространения в качестве платежного средства векселя, не получили, так как их обращаемость зависела от финансового положения и надежности векселедателя.

Данная проблема в меньшей степени относилась к долговым обязательствам крупных банков, которые выпускались в форме банкнот. Банкнота – письменное обязательство банка уплатить предъявителю определенную сумму денег.

Современного вида кредитные деньги имеют форму депозита (банковского вклада). Первоначально депозитом называли ценности, обычно драгоценные металлы или изделия из них, размещенные на хранении у ювелиров. О наличии таких ценностей свидетельствовала расписка ювелира. Удостоверившись с помощью расписки в наличии средств на депозите, продавцы соглашались принять у его владельца письменный приказ ювелиру об изъятии средств. С развитием профессионального финансового посредничества эту форму переняли банки, а в качестве требования к выдаче выступили чеки.

Чек – приказ владельца банковского счета своему банку списать указанную в чеке сумму со счета и выдать ее чекодателю. Развитие информационных технологий позволило вкладчикам совершать операции по депозитам, передавая банкам приказы не в письменном виде, а посредством электронных сигналов. Поэтому чековое обращение было вытеснено пластиковыми картами, которые позволяют получать наличные деньги и совершать платежи.

Электронные деньги возникли как результат развития электронных платежных технологий в начале 1990-х гг. Электронные деньги – это денежные обязательства эмитента в электронном виде, которые находятся на электронном носителе в распоряжении пользователя. Такие денежные обязательства соответствуют следующим трем параметрам:

· фиксируются и хранятся на электронном носителе;

· выпускаются эмитентом при получении от иных лиц денежных средств в объеме не меньшем, чем эмитированная денежная стоимость;

· принимаются, как средство платежа другими (помимо эмитента) организациями.

Электронные деньги, являясь неперсонифициорванным платежным продуктом, могут иметь отдельное обращение, отличное от банковского обращения денег, однако могут и обращаться, в том числе и в государственных или банковских платежных системах.

Как правило, обращение электронных денег и электронных суррогатов денег происходит при помощи компьютерных сетей, Интернета, платежных карт и устройств, работающих с платежными картами (банкоматы, POS-терминалы, платежные киоски и т. д.). Также, используются и другие платежные инструменты различной формы браслеты, брелоки, блоки мобильных телефонов и т. д., в которых есть специальный платежный чип.

Электронные деньги разделяют на два типа: на базе смарт-карт (card-based) и на базе сетей (network-based). И первая, и вторая группа подразделяются на анонимные системы, в которых разрешается проводить операции без идентификации пользователя и не анонимные системы, требующие обязательной идентификации.

1.2. Денежная масса и механизм ее формирования

Денежная масса – объем финансовых активов в распоряжении экономических агентов, которые могут быть использованы для оплаты услуг и товаров. Денежная масса измеряется денежными агрегатами.

Денежные агрегаты – это совокупные макроэкономические показатели, характеризующие денежную массу. Они делятся на узкие и широкие. Узкие денежные агрегаты – это денежные агрегаты, состоящие из высоколиквидных финансовых активов (таких как наличные деньги в обращении и банковские счета до востребования). Узкие денежные агрегаты характеризуют одну из денежных функций – функцию средства обращения. Они определяют объем денег, которые экономические агенты держат для проведения операций.

Широкие денежные агрегаты – это денежные агрегаты, состоящие из узких денежных агрегатов, дополненных менее ликвидными активами (например, сберегательными депозитами), которые могут служить потенциальным средством платежа. Широкие денежные агрегаты характеризуют одну из денежных функций – функцию сбережения. Их анализ позволяет прогнозировать будущие потребительские расходы и инфляцию.

Если деньги рассматривать в широком смысле, включая все финансовые инструменты, которые могут выполнять функции сбережения, то перечень денежных агрегатов замыкают кредитные агрегаты. Кредитные агрегаты – это совокупные макроэкономические показатели, характеризующие предложение долговых обязательств в экономике.

В России денежные агрегаты по возрастанию делятся на несколько видов (рис. 1.2).

Рисунок 1.2 – Структура денежного предложения в России

Наличные деньги в обращении (агрегат М0) – наиболее ликвидная часть денежной массы, доступная для немедленного использования в качестве платежного средства.

Резервные деньги (денежная база) – наличные деньги в обращении, обязательные банковские резервы на счетах в Банке России; денежные остатки на корреспондентских счетах банков в Банке России; вложения банков в облигации Банка России.

Агрегат «деньги» (М1) – все денежные средства в экономике страны, которые могут быть немедленно использованы как средство платежа. Агрегат формируется как сумма агрегатов «деньги вне банков» и «депозиты до востребования» в банках.

Агрегат «квазиденьги» – депозиты банков, которые не используются как средство платежа и менее ликвидны, чем агрегат «деньги». Агрегат рассчитывается как сумма агрегатов «срочные сберегательные депозиты и депозиты в иностранной валюте» по органам денежно-кредитного регулирования и банкам.

Агрегат «денежная масса» (М2) – совокупность агрегатов «деньги» и «квазиденьги». Денежная масса рассчитывается как наличных денег в обращении и безналичных средств. В показатель денежной массы в национальном определении, в отличие от аналогичного показателя, исчисленного по методологии составления денежного обзора, не включаются депозиты в иностранной валюте.

Размер денежных агрегатов в России представлен на рис. 3. Стоит отметить высокую долю наличности в денежной массе (25, 3%). Дело в том, что в странах с развитыми рыночными отношениями ее значение не велико. Так, в США она составляет в среднем, 6–7%, в Великобритании доля М0 в М2 не превышает 6%, во Франции и Японии – 8%. Такая ситуация косвенно свидетельствует о слабом развитии финансового рынка и низкой степени доверии населения банковскому сектору, а так же указывает на масштабы теневой экономики.

Денежное предложение в экономике формируется банковской системой и зависит от поведения «населения». Современная банковская система является двухуровневой. В ней выделяется ЦБ и система коммерческих банков и небанковских финансово-кредитных учреждений.

Рисунок 1.3 – Размер денежных агрегатов в России

в декабре 2010 г., млрд руб.

Центральный банк – национальный финансовый институт (или сеть учреждений), осуществляющий денежно-кредитное регулирование и выполняющий такие функции, как эмиссия наличных денег и контроль над формированием безналичной денежной массы, валютное регулирование и контроль, банковский надзор и т. д.

Коммерческие банки непосредственно обеспечивают кредитование экономики, отличительными признаками коммерческих банков являются: 1) они принимают вклады от населения и формируют депозиты; 2) они предоставляют ссуды; 3) они ведут расчетные счета своих клиентов. Благодаря выполнению этих функций коммерческие банки участвуют в процессе создания денежной массы.

Небанковские финансово-кредитные учреждения мобилизуют средства населения либо в форме целевых взносов (ПФРФ, ФСС, ФОМС), либо, выпуская и размещая на рынке свои ценные бумаги (ПИФ), полученные средства они размещают в ценных бумагах других эмитентов.

ЦБ непосредственно контролирует денежную базу, ее можно рассчитать как сумму наличности и обязательных резервов. Обязательные резервы – та часть средств, привлеченных коммерческими банками на депозиты, которую они должны постоянно хранить на счетах в ЦБ.

Привлечение нового депозита увеличивает резервы коммерческого банка. Часть резервов является обязательной и размещается на счетах в ЦБ, величина обязательных резервов банков определяется нормой обязательных резервов.

где  – норма обязательных резервов;

– норма обязательных резервов;  – объем обязательных резервов;

– объем обязательных резервов;  – депозиты, привлеченные коммерческими банками.

– депозиты, привлеченные коммерческими банками.

Другая часть резервов считается избыточной и банки на ее величину могут осуществить другие активные операции (выдача ссуд, покупка ценных бумаг, создание дополнительных резервов).

Выдача ссуд приводит к созданию «новых денег». Банковская система в целом может многократно увеличить избыточные резервы и создать гораздо большую денежную массу, таким образом, в денежной сфере действует депозитный мультипликатор.

где  – депозитный мультипликатор;

– депозитный мультипликатор;  – избыточные резервы коммерческого банка.

– избыточные резервы коммерческого банка.

Депозитный мультипликатор действует благодаря тому, что банки обслуживая расчеты своих клиентов, передают друг другу избыточные резервы.

Баланс банка (табл. 1.1) представляет собой характеристику активов и пассивов банка на данный момент времени. Пассивы показывают, каковы источники средств, которыми располагает банк. Активы показывают где размещены средства банка.

Получив новый депозит, банк получает дополнительные резервы, часть резервов размещается на счетах ЦБ (обязательные резервы), другая часть (избыточные резервы) может быть выдана в ссуду. Выдав ссуду, банк открыл своему клиенту депозит, это означает, что банк создал «новые деньги». После того как клиент банка провел расчеты со своими партнерами средства со счета заемщика перечисляются на счет «продавца». Депозит заемщика закрывается, а у «продавца» возникает депозит, в банке который его обслуживает. Данный банк получает дополнительные резервы, часть которых перечисляется в ЦБ, а часть выдается в ссуду и т. д.

Таблица 1.1 – Баланс коммерческого банка

| Активы | Пассивы |

| Резервы (обязательные + избыточные) | Собственный капитал |

| Депозиты | |

| Ценные бумаги | Кредиты, предоставленные другими банками |

| Ссуды |

Таким образом, величина депозитного мультипликатора зависит от нормы обязательных резервов и определяется по формуле:

Депозитный мультипликатор действует также и в сторону уменьшения денежной массы, то есть если со счета в банке будет снята и переведена в наличность определенная сумма, то коммерческий банк лишится резервов, в результате сократится количество выданных ссуд и уменьшится предложение денег в экономике.

На процесс создания денег влияет поведение населения страны, этот фактор характеризуется склонностью к наличности или коэффициентом депонирования ( ). Он показывает, какую сумму наличности население желает иметь в запасе на единицу депозитов:

). Он показывает, какую сумму наличности население желает иметь в запасе на единицу депозитов:

где  – объем наличности.

– объем наличности.

Склонность к наличности уменьшает резервы банковской системы и соответственно сокращает способность банковской системы создавать деньги. Таким образом, величину денежного предложения в стране можно определить через величину мультипликатора денежной базы:

где  – денежное предложение,

– денежное предложение,  – денежная база,

– денежная база,  – мультипликатор денежной базы.

– мультипликатор денежной базы.

1.3. Денежное обращение

На практике необходимо различать понятия денежного и платежного обращения.

Денежное обращение – процесс непрерывного движения денежных знаков в наличной и безналичной формах. Платежное обращение – процесс непрерывного движения средств платежа, существующих в данной стране, он включает не только движение денег, но и движение других средств платежа (чеков, депозитных сертификатов, векселей и т. д.).

Структуру денежного оборота можно определять по разным признакам.

По форме функционирующих в нем денег различают безналичный и налично-денежный обороты.

По характеру отношений, которые обслуживает та или иная части денежного оборота различают:

· денежно-расчетный оборот, который обслуживает расчетные отношения за товары и услуги и по нетоварным обязательствам юридических и физических лиц;

· денежно-кредитный оборот, обслуживающий кредитные отношения в хозяйстве;

· денежно-финансовый оборот, обслуживающий финансовые отношения в хозяйстве.

В зависимости от субъектов, между которыми совершаются денежные операции в структуре оборота выделяют:

· оборот между банками (межбанковский оборот);

· оборот между банками и юридическими и физическими лицами (банковский оборот);

· оборот между юридическими лицами;

· оборот между юридическими и физическими лицами;

· оборот между физическими лицами.

Система рыночных отношений распадается на две сферы: денежно-товарных и денежно-нетоварных отношений. Особенностью денежно-товарных отношений является то, что происходит не только денежный, но и товарный (стоимостной) обороты, поскольку движение денег здесь всегда связано со встречным движением товаров.

При денежно-нетоварных отношениях стоимостного оборота не происходит, меняются только владельцы денег.

Каждая часть денежного оборота обслуживает свою сферу рыночных отношений, причем деньги свободно переходят из одной части денежного оборота в другую, что позволяет оперативно перебрасывать их из одной сферы рыночных отношений в другую.

Таким образом, можно сформулировать две основные задачи, которые решает денежный оборот:

· денежный оборот, перераспределяя деньги между своими частями, обеспечивает свободный перелив капитала из одной сферы рыночных отношений в другую, тем самым осуществляя их взаимосвязь;

· в денежном обороте создаются новые деньги, обеспечивающие удовлетворение потребности в них всех сфер рыночных отношений.

На современном этапе развития общества более 90% денежных операций осуществляется в безналичной форме. Безналичный платежный оборот в стране организуется на основе определенных принципов:

1) юридическое закрепление режима осуществления расчетов и платежей.

2) осуществление расчетов по банковским счетам.

3) поддержание ликвидности на уровне, обеспечивающем бесперебойное осуществление платежей.

4) наличие акцепта (согласия) плательщика на платеж.

5) своевременное и полное выполнение платежных обязательств.

6) контроль всех участников за правильностью совершения расчетов.

Безналичные расчеты проводятся на основании расчетных документов установленной формы. В зависимости от вида расчетных документов, способа платежа и организации документооборота в банке, у плательщиков и получателей средств различают следующие основные формы безналичных расчетов: расчеты платежными поручениями, аккредитивную форму расчетов, расчеты чеками, расчеты платежными требованиями-поручениями.

Расчеты платежными поручениями – самая распространенная в настоящее время в России форма безналичных расчетов. Платежное поручение представляет собой поручение предприятия обслуживающему банку о перечислении определенной суммы со своего счета.

Расчеты платежными поручениями используются для совершения широкого спектра платежей: с их помощью рассчитываются с поставщиками и подрядчиками в случае предоплаты, органами пенсионного и страхового фондов, с работниками при переводе заработной платы на их счета в другие банки, при налоговых и иных платежах, при уплате банку комиссионных и т. д.

Платежные поручения действительны в течение десяти дней со дня их выписки (день выписки при этом в расчет не берется) и принимаются от плательщика к исполнению только при наличии средств на счете, если иное не оговорено между банком и владельцем счета.

1 – поставка товара (оказание услуг); 2 – передача платежного поручения в банк и списание средств со счета покупателя; 3 – перевод средств в банк поставщика и зачисление средств на счет получателя; 4 – сообщение поставщику о зачислении средств на его банковский счет.

В целях гарантии платежа поставщик может внести в условия сделки акцепт платежного поручения. Поручение акцептуется банком путем депонирования (бронирования) суммы поручения на отдельном балансовом счете. На акцептованном поручении делается соответствующая отметка, подтверждающая депонирование средств для оплаты. Акцептованные платежные поручения принимаются к исполнению только в полной сумме. Сфера расчетов платежными поручениями, акцептованными банком, в настоящее время ограничена оплатой почтовых, телефонных и телеграфных услуг, разовых операций по перевозке грузов и пассажиров. К недостаткам данной разновидности расчетов платежными поручениями относят значительное усложнение и удлинение документооборота и отвлечение средств из хозяйственного оборота клиента.

Аккредитивная форма расчетов применяется достаточно редко. Ее сущность состоит в том, что плательщик поручает обслуживающему его банку произвести за счет средств, предварительно депонированных на счете, либо под гарантию банка, оплату товарно-материальных ценностей по месту нахождения получателя средств на условиях, предусмотренных плательщиком в заявлении на открытие аккредитива.

Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк-эмитент, может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии предоставления им документов, предусмотренных в аккредитиве.

Если банк, выставивший аккредитив (банк-эмитент), по поручению плательщика (покупателя) переводит средства в другой банк – банк поставщика, то для осуществления платежа при выполнении всех условий, предусмотренных в аккредитиве, в банке поставщика открывается отдельный балансовый счет «Аккредитивы».

1 – заключение договора о расчетах с использованием аккредитивной формы расчетов с предварительным депонированием средств на отдельном счете в банке; 2 – передача в банк заявления на открытие аккредитива, платежного поручения о депонировании средств, а затем списание средств со счета покупателя; 3 – перевод средств в банк поставщика и зачисление средств на счет «Аккредитивы»; 4 – сообщение поставщику об открытии аккредитива; 5 – поставка товара (оказание услуг); 6 – расчетные документы, подтверждающие отгрузку товара (оказание услуг), в соответствии с условиями договора направляются в банк поставщика, и осуществляется списание средств со счета «Аккредитивы» и зачисление средств на счет поставщика; 7 – сообщение об использовании аккредитива направляется в банк покупателя; 8 – сообщение покупателю об использовании аккредитива.

Каждый аккредитив должен быть отзывным или безотзывным. При отсутствии такого определения аккредитив считается отзывным. Отзывной аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком.

Безотзывный аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он был открыт. Поставщик может досрочно отказаться от использования аккредитива, если это предусмотрено условиями аккредитива.

В России аккредитив может быть предназначен для расчетов только с одним поставщиком и не может быть переадресован. Выплата с аккредитива наличными деньгами не допускается. Положительной стороной аккредитивной формы расчетов является гарантия платежа. Вместе с тем этой форме расчетов присущ ряд существенных недостатков, которые и предопределили ограниченную сферу ее применения: средства покупателя в сумме аккредитива отвлекаются из его хозяйственного оборота на срок действия аккредитива; замедляется товарооборот, так как поставщик до извещения об открытии аккредитива не может отгрузить уже готовую продукцию и несет дополнительные затраты по ее хранению.

Расчеты чеками. При расчетах чеками владелец счета (чекодатель) дает письменное распоряжение банку, выдавшему расчетные чеки, уплатить определенную сумму денег, указанную в чеке, получателю средств (чекодержателю).

Для получения чековой книжки предприятия представляют в обслуживающий их банк заявления. Банк депонирует средства заявители на отдельном счете, с которого оплачиваются чеки. Клиент получает в банке чековую книжку с указанием суммы, депонированной банком, в пределах которой он может выписывать чеки.

Клиентам с устойчивым финансовым положением и стабильной платежной дисциплиной при наличии соответствующего договора может быть выдана чековая книжка под гарантию банка (без депонирования средств).

Чек должен быть предъявлен к оплате в учреждение банка в течение десяти дней, не считая дня его выдачи.

1 – покупатель направляет в банк заявление на выдачу чековой книжки; 2 –банк выдает ему чековую книжку (или разовый чек); 3 – отгрузка товара или оказание услуг; За – оплата товара чеком; 4 – поставщик предъявляет чек в банк к оплате и последний списывает средства со счета покупателя и зачисляет их на счет поставщика

В России использование чеков в безналичных расчетах ограничено:

· запретом чековых расчетов между физическими лицами;

· запретом индоссамента чека;

· требованием обязательного предварительного депонирования чекодателем средств на отдельном счете.

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк плательщика расчетных и отгрузочных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг и поручение плательщика списать средства с его счета.

Платежные требования-поручения выписываются поставщиками и вместе с коммерческими документами отправляются в банк покупателя, который передает требование-поручение плательщику. Плательщик обязан представить в банк платежное требование-поручение в течение трех дней со дня поступления его в банк плательщика. Платежное требование-поручение принимается при наличии средств на счете плательщика.

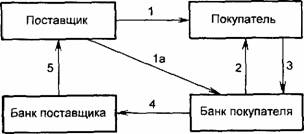

1 – поставка товара (оказание услуг); la – передача платежного требования-поручения в банк покупателя; 2 – расчетные документы передаются покупателю для акцепта; 3 – акцептованные расчетные документы возвращаются в банк, где производится списание средств со счета покупателя; 4 – перевод средств в банк поставщика и зачисление средств на счет поставщика; 5 – сообщение поставщику о зачислении средств на его банковский счет уполномоченных распоряжаться счетом и оттиском печати, а затем сдает их в обслуживающий банк.

Об отказе полностью или частично оплатить платежное требование-поручение плательщик уведомляет обслуживающий его банк в течение трех дней. Требования-поручения вместе с приложенными отгрузочными документами и извещениями об отказе в оплате возвращаются непосредственно поставщику.

Межбанковские расчеты. Расчеты между банками на территории России производятся через расчетно-кассовые центры, созданные Центральным банком РФ. Банковские операции по расчетам могут осуществляться и по корреспондентским счетам банков, открываемым друг у друга на основе межбанковских соглашений.

Налично-денежный оборот начинается в расчетно-кассовых центрах Центрального банка РФ. Наличные деньги переводятся из их резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков. Часть этих денег банки могут передавать друг другу на платной основе, но большая часть наличных денег выдается клиентам – юридическим и физическим лицам (либо в кассы предприятий и организаций, либо непосредственно населению). Часть наличных денег, находящихся в кассах предприятий и организаций, используется для расчетов между ними, но большая часть передается населению в виде различных видов денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещении, выплаты дивидендов, поступлений от продажи ценных бумаг и т. д.).

Рисунок 1.4 – Схема налично-денежного оборота

Население также использует наличные деньги для взаиморасчетов, но большая их часть расходуется на выплату налогов, сборов, страховых платежей, квартплаты и коммунальных платежей, погашение ссуд, покупку товаров и оплату различных платных услуг, покупку ценных бумаг, лотерейных билетов, арендные платежи, уплату штрафов, пени и неустоек и т. д.

Таким образом, деньги поступают либо непосредственно в операционные кассы коммерческих банков, либо в кассы предприятий и организаций (прежде всего предприятий торговли и предприятий, оказывающих услуги населению).

В соответствии с действующим порядком организации налично-денежного оборота для каждого предприятия устанавливаются лимиты остатка наличных денег в их кассах и все деньги, превышающие лимит, должны сдаваться в обслуживающий данное предприятие коммерческий банк. Для коммерческих банков также устанавливаются лимиты их оборотных касс, поэтому в сумме, превышающей лимит, они сдают наличные деньги в РКЦ. Последним также устанавливается лимит их оборотных касс, поэтому деньги в сумме, превышающей лимит, переводятся в резервные фонды, т. е. изымаются из обращения, тем самым данный цикл кругооборота наличных денег завершается.

Налично-денежный оборот организуется на основе следующих принципов:

· все предприятия и организации должны хранить наличные деньги (за исключением части, установленной лимитом) в коммерческих банках;

· банки устанавливают лимиты остатка наличных денег для предприятий всех форм собственности;

· обращение наличных денег служит объектом прогнозного планирования;

· управление денежным обращением осуществляется в централизованном порядке;

· организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения;

· наличные деньги предприятия могут получать только в обслуживающих их учреждениях банков.